文源 | 源媒汇

作者 | 童画

编辑 | 苏淮

谁能想到,广州一幢正在进行司法拍卖的知名建筑,竟然与六年前一家上市公司挪用16亿元募集资金案有着隐秘关系。而运作这家公司可转债上市的券商,也因此遭受了成立以来的最重处罚。

2025年12月14日上午10时,被戏称为广州“最丑建筑”的“铜钱大厦”,迎来了年内第三次流拍。阿里拍卖平台数据显示,广州圆大厦以10.80亿元起拍价亮相,虽然吸引超万人次围观,却因无一人报名竞价而再度流拍。

图片来源于阿里拍卖平台

鲜为人知的是,这栋耗资10亿建成的全球最大圆形建筑,触发了资本市场的一次连锁反应。

正是因为广州圆大厦的建造者——鸿达兴业集团有限公司(简称“鸿达兴业集团”)违规使用了旗下子公司鸿达兴业股份有限公司(简称“鸿达兴业”)的可转债募集资金,不仅导致鸿达兴业退市,而且还连累保荐机构——第一创业证券的全资子公司第一创业证券承销保荐有限责任公司(简称“一创投行”)最终被罚没1698.11万元,两名保荐代表人各领150万元罚单。

一桩历时六年的挪用资金案终于收官,而第一创业证券暴露出的合规内控漏洞,远比罚单金额更值得警醒。

01

广州圆大厦牵出产业大鳄

没有鸿达兴业集团的债务危机,就不会有鸿达兴业的可转债募集资金被挪用,也就不会有此后一创投行被罚没近1700万元。

天眼查显示,鸿达兴业集团成立于2000年9月7日,注册资本为2.80亿元,法定代表人是周奕丰,股权结构为周奕丰持股72%、郑楚英持股28%,二人为夫妻关系。

图片来源于天眼查

鸿达兴业集团曾靠PVC产业撑起千亿资产版图,该材料占集团营收比例一度超七成。但是PVC与房地产行业的强关联性,为集团后续危机埋下了伏笔。

前些年的房地产调控引发PVC行业开工率不断下降,依赖该业务的鸿达兴业集团首当其冲。财务数据显示,2020年至2023年上半年,该集团累计亏损超218亿元,不仅吞噬了过往全部利润,更导致资产负债率飙升至386.29%。

2024年4月22日,广州市中级人民法院宣告鸿达兴业集团破产。彼时,该集团的净资产为-238.81亿元,而债权额约为190.75亿元,明显已资不抵债。

与此同时,鸿达兴业集团控股子公司广东兴业国际实业有限公司也遭遇破产清算,此后转为重整。而该公司能够重整的一个重要原因,是因为其具备重整投资收益——广州圆大厦(包括2宗土地使用权、3项不动产以及固定资产),整个标的物的评估价为16.9965亿元。

广州圆大厦不是第一次被拍卖。

受鸿达兴业集团债务危机影响,2022年4月13日,广州农商银行曾发布拟转让债权资产推介,其中鸿达兴业集团是排第一的债务人,广州圆大厦就在抵押物名单上。不过当日晚间,该拍卖信息被删除了。

2023年8月,鸿达兴业集团启动重整投资人预招募,彼时起拍价约55.89亿元(注:其中包括广州圆大厦),但该次拍卖最终未能达成。

时隔两年之后,2025年11月,广州圆大厦开始单独拍卖,也是2025年第一次拍卖,起拍价为13.5972亿元,但是在11月14日流拍;第二次起拍价降至12.2375亿元,再度于11月28日流拍;第三次拍卖时间是12月13日至14日,虽然起拍价降至10.8亿元,较评估价几乎为六三折,并且有10185人次围观,但是依旧因无人竞拍而第三次流拍。

图片来源于阿里拍卖平台

广州圆大厦的三次流拍,实则是鸿达兴业集团破产清算的具象化呈现。

这栋2013年竣工的建筑,设计灵感本是南越王墓古玉璧与开市铜锣的结合,但金光闪闪的外观,让公众更愿将其与“铜钱”挂钩——这种隐喻在后来竟成为现实注脚。广州圆大厦近6.8公里的地铁距离削弱了写字楼的实用性,而“重整投资权益”的交易性质,意味着接盘方需承担企业历史遗留问题,风险远高于普通资产交易。

02

16亿资金挪用案中的失察

鸿达兴业集团早在2020年就陷入债务危机。当年12月16日,“20鸿达兴业SCP001”未按时兑付本息4,之后“18鸿达01”“20鸿达01”“20鸿达02”等多只债券相继发生展期或未按时兑付利息。此后,鸿达兴业集团的经营每况愈下,连续亏损,最终走向破产。

也就是在2020年左右,鸿达兴业集团挪用了鸿达兴业的可转债募集资金。

2019年12月,鸿达兴业公开发行了2426.78万张可转换公司债券,每张面值100元,发行总额为24.27亿元,期限为6年,债券简称“鸿达转债”,一创投行为鸿达转债的保荐机构(主承销商)。

谁承想,一创投行2019年12月20日才将此次可转债募集资金转至鸿达兴业,后者十几天后就将这笔资金中的大部分挪给了控股股东鸿达兴业集团及其关联方使用。

2025年6月24日,江苏证监局披露的一则针对鸿达兴业的行政处罚决定书显示:“2019年12月31日至2020年7月23日,鸿达兴业擅自改变2019年募集资金用途,涉及金额16.9128亿元。其中,2019年涉及金额为0.69亿元,2020年涉及金额为16.2228亿元。该部分资金主要被控股股东鸿达兴业集团及其关联方使用”。

图片来源于中国证监会官网

针对重大违法行为,鸿达兴业被责令改正、给予警告,并处以1850万元罚款;鸿达兴业实控人、董事长兼总经理周奕丰被予以警告,并处2200万元罚款,同时被采取“终身证券市场禁入”措施。其余责任人则被处以50万元至600万元不等的罚款。

在此次资金挪用案中,更恶劣的是,为掩盖挪用痕迹,鸿达兴业通过子公司与第三方账户制造资金空转假象,上演“虚假归还”戏码。而一创投行作为鸿达兴业2019年可转债发行与上市的保荐机构(保荐代表人为宋垚、范本源),竟未察觉这笔长达半年的资金异动。

2025年10月29日,中国证监会决定对一创投行立案;12月25日,一创投行收到江苏证监局《行政处罚决定书》:在鸿达兴业2019年可转债项目持续督导期间,一创投行未勤勉尽责,包括“未充分核查募集资金投入及归还情况;未按规定发表核查意见,导致出具的相关持续督导文件存在虚假记载;未按规定履行督促及报告义务”。

图片来源于第一创业公告

一创投行的玩忽职守,直接导致鸿达兴业逾16亿元募集资金被挪用达半年之久,直至2020年底母公司债券违约才浮出水面。一创投行也被认定为“看门人”职责严重缺位。

为此,江苏证监局对一创投行责令改正、给予警告,并罚没1698.11万元;同时对两名保荐代表人宋垚、范本源给予警告,并分别处以150万元罚款。

一创投行为何未能及时察觉鸿达兴业的募资被挪用?内部质控流程存在哪些问题?涉事的两名保代目前是否仍在执业?日前,源媒汇就此致函第一创业,截至发稿尚未得到回复。

03

涉案券商业绩、股价双双垫底

鸿达兴业违规挪用募资案,不到两个月的办案速度,凸显了监管对中介机构追责的决心。

尽管第一创业在公告中称,近1700万元罚单不会对公司及一创投行的经营活动、财务状况及偿债能力造成重大不利影响,但业内普遍认为,作为该券商投行业务核心平台的一创投行受罚,将直接影响项目承揽与监管评级。

实际上,第一创业目前的问题,可能还不止于投行业务。

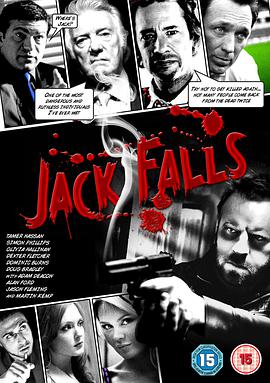

Wind数据显示,2025年前三季度,50家A股上市券商的归母净利润平均增速达92%,而第一创业仅同比增长20.21%,位列倒数第三。

仅就第三季度而言,第一创业实现营收11.53亿元,同比增长31.48%,但环比下降1.55%;归母净利润2.85亿元,同比增长18.23%,环比下降22.42%。

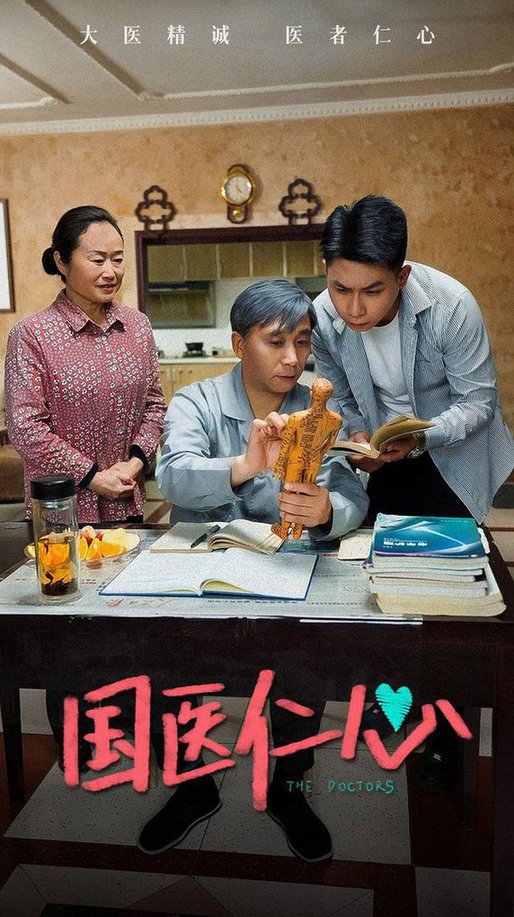

图片来源于Wind

截至12月30日收盘,第一创业的股价为6.95元,年内跌幅超15%,同样在行业位列倒数第三。

与此同时,Wind数据显示,第一创业12月30日的主力资金净流出2737.18万元,连续12日净流出,累计净流出2.63亿元。近5个交易日主力资金累计净流出1.46亿元,近30个交易日累计净流出4.18亿元。

业绩增速低于行业平均、年内股价跌幅较大、主力资金流出的一个重要原因在于,第一创业的两块业务承压:固收业务收入同比下降,投行业务项目数量偏少。

虽然三季报没有披露详细数据,但是从2025年半年报亦可窥见一斑。2025年上半年,第一创业固定收益业务的营收约为2.36亿元,同比下降22.32%;营业利润率为74.20%,同比下降0.33个百分点。

投行业务方面,第一创业2025 年上半年仅成功申报1单北交所IPO项目,在审IPO项目仅2单,但是没有上交所、深交所的在审IPO项目。而此次被罚后,一创投行的上述2单北交所IPO项目的审核进程是否会受影响,还有待观察。

根据《证券公司分类监管规定》,行政处罚还可能导致第一创业的分类评级下调,影响新业务牌照申请。

投行业务本是第一创业重点打造的核心板块,公司曾明确提出要“以客户为中心,打造具有固定收益特色优势,以资产管理和投行业务驱动综合金融服务能力的一流投资银行”,如今却可能因为合规失守而陷入被动。

更值得警惕的是子公司内控问题的扩散效应。2025年12月4日,第一创业控股子公司——创金合信基金公司因“违法收集个人信息”被国家计算机病毒应急处理中心通报,涉及隐私政策难以访问、数据未加密等问题。

从投行督导失职到基金数据安全疏漏,不同业务线接连暴露出的问题,指向集团层面的管理松散。这种“子公司失控”现象,与第一创业“进一步强化执业质量管控”的公开表态形成鲜明反差。

诚然,对于有着近8亿净利润的第一创业来说,1698万元罚单金额确实不会造成直接财务冲击。但资本市场的担忧在于,当券业进入“合规即竞争力”的时代,第一创业如何与同行竞争。

广州圆大厦仍静静矗立于珠江边等待接盘者,第一创业的合规整改也才刚刚开始。这桩始于2019年末的资金挪用案,历时六年,终以2025年末的一纸罚单落幕,但留给市场的拷问远未结束:当保荐收入成为失守风控底线的诱因,中介机构“看门人”的职责如何落地?

部分图片引用网络 如有侵权请告知删除